Отрезняване на БФБ - така може да се опише месец февруари за инвеститорите, които държат български ценни книжа. Първия месец в еврозоната донесе колосални ръстове за българските акции, които в следващите 28 дни бяха подложени на тест. За февруари основният индекс SOFIX спадна с около 7%, но от началото на годината е нагоре с 12.73%.

Доходността на цялостния диверсифициран портфейл спадна с 1.27% през месеца най-вече заради отстъплението на българските акции. Входящите парични потоци от дивиденти и лихви по P2P кредити възлязоха на 20.14%, останалото бяха депозити.

* * * Европейски акции * * *

Важни ръстове в европейската кошница. Френските компании блестят - BNP Paribas е с капиталов ръст от 37.71% спрямо средната цена на придобиване на акциите, а Eiffage e с ръст от 36.18%.

През февруари беше заверен дивидент от Siemens. Поръчки не са изпълнявани, а голяма пропорция от месечния депозит се трупа в търговската сметка, обслужваща този стълб на портфолиото.

Единствената колеблива позиция е Thales, която гравитира около средната цена на придобиване с капиталова доходност от само 1.22%.

* * * Американски акции * * *

Изход от Visa. На 4 февруари се изпълни поръчка продава за цялата позиция при котировка от $328.50. $292.30 беше средната цена на изградената през времето позиция от първата покупка през февруари 2024 до последната през септември 2025 г. С около 10% капиталова доходност, малко акумулирани дивиденти, нови тенденции в Европа за скъсване с щатската платежна инфраструктура тази инвестиция вече не ми изглеждаше добре. Успях да изпреваря и спадовете при технологичните компании отвъд Океана. Visa завърши месеца с пазарна оценка на акцията от $319.67.

Направих и две покупки през февруари. Увеличих позициите си в Microsoft ($404.86) и JPMorgan ($308.88) със сделки на 5 февруари.

Дивиденти инкасирах от JPMorgan и AT&T.

* * * P2P * * *

Политиката за съкращаване на падежите продължава. Стратегията за избор на относително по-сигурни оригинатори от по-надеждни юрисдикции - също. Силно доминиращи са испанските P2P кредити (страна от ЕС, далеч от войните), следвани от иралндските и великобританските. Във втория ешелон на диверсификация са българските кредити (Cash Credit участва в Mintos и се представя добре), латвийските и шведските.

Средната лихва към края на февруари е 9,76%. Пропорцията на приноса на този минимален стълб в цялостното портфолио към месечните входящи парични потоци се движи константно около 2-4%.

* * * Български акции * * *

Още един месец на интензивна търговия. Най-динамичният стълб след дълги години на затишие.

Добавих нова позиция в лицето на Дронамикс. От известно време наблюдавам този съзряващ старт-ъп заради възможната двойна употреба на продукцията, лицензите и технологиите му. Новината за партньорството с немската военнопромишлена компания Hensoldt "натисна спусъка". Изградената позиция в края на февруари изглежда скъпа, но все пак това е инвестиция в бъдещето и процент тук или там не би трябвало в идеалния случай да е фатален.

Какви бяха всичките сделки?

Покупки на Фонд за Недвижими Имоти България (2.74 евро) и Доверие Обединен Холдинг (6.90 евро) за увеличаване на позицията.

Покупки за увеличаване на позицията в Софарма Трейдинг на 13 февруари на цена 3.58 евро и леко съкращение същия ден (3.62) за акумулиране на повече кеш за Дронамикс и ребалансиране при ФНИБ.

Откриване на позиция в Дронамикс на 13 февруари при котировки от 1.44, 1.45 и 1.49 евро.

Покупки на Фонд за Недвижими Имоти България (2.70 евро) на 13 февруари.

Продажба за допълнително съкращаване на Софарма Трейдинг на 27 феврури при цена от 3.60.

Кеш позиция в края на февруари - 4.15% (над средните стандарти).

От архива:

Инвестиционно портфолио (Янаури 2026)

Инвестиционно портфолио (Декември 2025)

Инвестиционно портфолио (Ноември 2025)

събота, 28 февруари 2026 г.

Инвестиционен портфейл (Февруари 2026)

събота, 31 януари 2026 г.

Инвестиционен портфейл (Януари 2026)

След канска вътрешна съпротива - улична и политическа, след дълги години на чакане и разтакаване, България най-накрая прие еврото за своя основна валута.

ТРИУМФ!

Мога да кажа, че по-силен месец никога, ама никога не съм имал. Отчетеният ръст на нетната стойност на активитие във всички стълбове е 9.63%. Може би крипто-трейдърите не биха се впечатлили, но все пак говорим за структуриран портфейл с нисък към среден риск.

Януари позволи реалзирането на безпрецедентна капиталова доходност в следствие на новата парадигма на Българска Фондова Борса. А тя е за все по-добра свързаност с европейските капиталови пазари и изравняване на оценките спрямо компаниите от континента.

Възползването от такива еднократни в нашите животи моменти е важно за постигането на дългосрочните лични финансови цели. Надявам се, че повечето от Вас, читателите на BG FIRE, приключвате януари със същото вълнение и удовлетворение. Следват детайлите по стълбове.

* * * Български акции * * *

Ралито започна още от първата търговска сесия на 5 януари. В ретроспекция разбирам, че е можело да бъда много по-агресивен още декември, но все пак и движенията в януари бяха повече от задоволителни.

Въпреки че стратегията ми изключва трейдинг, адаптацията към средата и улавянето на птичето, което каца на рамото веднъж, изискваше активна търговия. През януари реализирах общо 32 сделки на БФБ и понеже би било дълго да ги изписвам една по една, показвам ги на фиг. 1 с тикър, цена в евро, насрещна страна и дата на сключване.

CHIM

Още в първите дни се видя, че ше се отвори шанс да преструктурирам портфолиото и да се освободя от ненужни позиции. Такъв е случаят с Химимпорт, който съставляваше 1.77% от портфейла ми към 31 декември при нереализирана загуба от 20%. Бидейки една от най-растящите акции след Нова година, загубата се компенсира напълно и когато подмина средната ми цена на придобиване добавих още някакви бройки. Няколко дни по-късно започнах излизането, което в крайна сметка ми донесе десетина процента капиталова печалба при тази нищожна и влачена с години позиция.

FIB, SFT и MSF

За да си освободя кеш за формиране на позиция в ПИБ закрих временно Софарма Трейдинг. 2.874 евро беше средната цена на SFT, а позицията завърши 2025 като 6-а по тегло. С навременните продажби реализирах доходност от 0.44 евро на акция. По-късно след допълнителното ребалансиране и пълното закриване на Майкрософт (MSF) при цена от 406 евро намерих кеш за придобиване дори на повече бройки от преди на Софарма Трейдинг при цена от 3.10 евро при все че увеличих още повече и позиция в ПИБ.

За банката съм изключително бичи настроен в краткосрочен план. Банките ще са едни от най-големите печеливши от въвеждането на еврото в България по ред причини, които заслужават отделен пост.

При Мicrosoft средната на придобиване беше 253,725 евро (покупка на 19 октомври 2021 г.), а реализираната доходност е над 150 евро на акция плюс дивидентите. Това е доскоро използван в САЩ капитал, който вече се връща в Европа и в частност България.

DUH, BSE, BREF

По локомотивите на портфейла Доверие Обединен Холдинг, БФБ АД и Фонд за недвижими имоти България имах дребни сделки за ребалансиране и прибиране на печалби. ФНИБ, като изоставаща позиция беше увеличена, а от другите две заключих доходност. Както и при Софарма Трейдинг, при Доверие успях да си върна продадени акции на по-ниска цена. Имам опасение, че подобен спекулативен подход няма да сработи при БФБ, но това времето ще го покаже.

От БРЕФ през януари дойде и приличен паричен поток от дивиденти. Заедно с резултата от търговията, кешът заема 5.63% от портфейла.

На Фиг. 2 е показана структурата на портфейла към 31 януари.

* * * P2P * * *

В този стълб нормалният процес продължава, като това, което в момента правя, е да градя кредитен портфейл с краткосрочни падежи. Все по-голям е делът на най-рисковите бързи кредити с падежи до 90 дни, което води до известна концентрация в един испански оригинатор.

P2P платформата Минтос дава заявки, че ще скоро ще предоставя и опции за инвестиции в акции и ми е интересно да видя дали комбинирано портфолио от небанкови кредити и ценни книжа може да има смисъл. Колко скоро обаче и при какви условия ще бъдат предложени брокерски услуги на мен не ми е известно, но ще ми е интересно да разбера и да имам известни средства за рискови експерименти.

* * * Американски акции * * *

Три покупки през месеца - MSFT и T (6 януари, съответно при цена $472.60 и $24.10) и VICI (7 януари при $27.35 на дял. Тук продължавам дисциплинирано да следвам DCA стратегия, което не винаги е оптимално, справка цената на MSF. Смятам този спад за удобен прозорец за увеличаването на позицията в средносрочен план и нямам никакви тревоги от пазарната паника с дела на ИИ (съответно загубата на диверсификация) в беклога на технологичния гигант.

Дивидент получих от VICI.

Особен е моментът с тенденцията "Продай Америка" (Sell America). Може да се каже, че я изпреварвам с едни 7-8 месеца със започналата при мен ротация на капитал към наши, европейски компании.

Спадът на долара спрямо еврото обаче е стратегическа дилема. Това е подходящ момент за агресивно изкупуване с валутна премия спрямо еврото. В същото време евентуална разпродажба и конвертиране в собствена валута изглежда направо глупаво, когато се направят калкулациите. Сега, в този силен януари, щатското портфолио в еврово изражение бележи лек спад именно заради курсовата разлика. Разбира се, това е пренебрежима флуктуация на фона на голямата картина и дългосрочните цели.

* * * Европейски акции * * *

Европейският стълб е волатилен. Освен това с два концерна от военнопромишления комплекс кошницата е зависима от решителността на правителствата в ЕС да правят това, което отдавна трябваше да са направили.

Вълненията покрай Гренландия и неблагонадеждността на САЩ по отношение на колективната отбрана в ЕС доведе до ръстове на акциите и на Thales, и на Leonardo.

Европейските акции изплащат в по-разреден ритъм дивиденти, така че януари беше празен. Една покупка беше извършена - увеличих експозицията си към немската индустрия с още малко акции от Siemens, закупени на 14 януари при котировка от 259.50 евро.

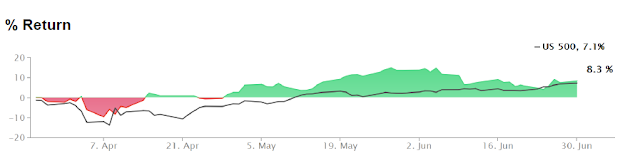

За януари европейската ми селекция постига капиталов ръст от 8.3% при 1.3% за бенчмарка в САЩ S&P500 (фиг. 3.)

фиг. 3. Представяне на европейския стълб през януари срещу основния американски индекс

Настоящата публикация не е препоръка за покупко-продажба на ценни книжа.

От архива:

Инвестиционен портфейл (Декември 2025)

Инвестиционен портфейл (Ноември 2025)

Инвестиционен портфейл (Октомври 2025)

вторник, 30 декември 2025 г.

Инвестиционен портфейл (Декември 2025)

През месец декември благодарение на необичайно високия дивидент на БФБ АД счупих всички исторически рекорди по отношение на входящите парични потоци от инвестиционна дейност. Щатските акции също дадоха своята лепта, а отделно беше финалното разграбване на акции особено на българския капиталов пазар в последната търговска сесия на 22-и.

Като за финал на 2025 г. си позволих троен депозит, след като през годината успях да спестя повече средства от планираното. Тематиката на блога е финансова грамотност, FIRE концепция и успешно управление на личните финанси, съответно е логично да проверявам на практика нещата, за които пиша.

Въпреки тройния депозит дивидентите и кредитните лихви възлязоха на 42.53% от всички входящи парични потоци към четирите стълба, т.е. възвръщаемостта дублира моето вложение. Само за декември портфейлът на БФБ отбеляза нарастване с 12.13% (+35.40% за годината). Този с американски акции отстъпи в левова равностойност с 3.78% най-вече заради разкото поевтиняване на долара спрямо еврото. За годината ръстът в този стълб е 5.18% с калкулирани валутни преоценки (загуби). Европейската кошница още няма година, но от пролетта на тази година до нейния край доходността - реализирана и нереалзирана, е 8.75%.

Малко повече детайли за менажирането на портфейлите в следващите редове.

* * * Български акции * * *

С раздвижването в началото на месеца при Доверие Обединен Холдинг и с осъществените допълнителни спестявания успях да проява добри рефлекси и чрез утрояването на месечния депозит да капитализирам върху тренда с бързо възстановяване на старата бройка акции.

През Октомври (обзор портфейл Октомври 2025) бях продал някаква бройка, за да увелича позицията в БФБ. Планът беше с дивидента от борсата да си възстановя и увелича позицията в Доверие. Но резкият скок нямаше да го позволи, затова благодарение и на поддържания "фонд за дъждовни дни" добавих дялове на 5 декември на цена от 10.70 лв. още на откриващия аукцион. До края на същия ден котировката прехвърли 12 лева.

По-късно през месеца, след заверяването на дивидента от БФБ, увеличих позицията си във Фонд за Недвижими Имоти България. Това стана на 17 декември със сделка при цена на дял от 5.20 лв. Тази комапния е следващата, която ще осигури свеж инвестиционен ресурс чрез очаквания през януари дивидент.

* * * Американски акции * * *

Силен дивидентен месец с изплащания от Visa, Pfizer, Exxon Mobil, Microsoft, Dow Inc. и NextEra Energy.

На 4 декември се изпълни поръчка купува за VICI при котировка от $28.12, на 8-и - DOW за $23.01 и на 11-и - JPM при цена на акция $314.43.

На финала на година се наблюдават някои инверсии, свързани най-вече с лихвената динамика отвъд океана. Така например капитализацията на VICI Properties се оказа потисната, докато NEE навакса изоставането си през второто полугодие и отново е на печеливша територия с двуцифрен процент спрямо средната цена на пакета. Американският пазар остава печеливш, но нервен. Европейските инвеститори ще наваксаме, когато (или ако) доларът отново поскъпне.

* * * Европейски акции * * *

Без сделки и дивиденти през декември този стълб се придвижи напред с 3.52% спрямо предходния месец, компенсирайки от ниската база на есенните разпродажби. Единствената позиция от кошницата, която е на негативна територия в края на 2025 г., е Thales. Имайки предвид спецификата на бизнеса, няма промяна в бичия сценарий за френския концерн.

* * * P2P * * *

Блаженна скука в този пасивен стълб на цялостния портфейл. Нетната стойност на активите в платформата Минтос расте планомерно, без сътресения, а инвестицията в P2P кредити чака появата на по-добри инвестиционни идеи.

* * * Финални бележки * * *

Настоящата публикация не е препоръка за взимането на инвестиционни решения.

Надявам се, че българската инвестиционна общност ще продължи да расте експоненциално. Въвеждането на еврото като официална валута в България вече предизвиква положителен ефект с изсветляването на милиони левове кеш, доскоро извадени от нашата икономика. Капиталовият ни пазар ще навлезе в нова фаза на развитието си, която, ако бъде използвана рационално от бизнеса, ще донесе не само статистически икономически ръст, но реално благоденствие на българските гражданите по един или друг начин - от лични инвестиции до пенсионни партиди в активно управляваните фондове.

От друга страна въвеждането на еврото и възможната съпътстваща спекула (и оттам инфлация) са добър момент българските граждани да повишат финансовата си грамотност и да оптимизират потребителското си поведение в своя полза.

Надявам се, че най-доброто винаги предстои и че вие, читателите на FinFree, ще имате една здрава, плодородна и успешна 2026 г.

От архива:

Инвестиционен портфейл Ноември 2025

Инвестиционен портфейл Октомври 2025

Инвестиционен портфейл Септември 2025

неделя, 30 ноември 2025 г.

Инвестиционен портфейл (Ноември 2025)

Предпоследен отчетен период пред влизането на България в еврозоната.

Дивидентите са относително търсен способ за инвестиционна възвръщаемост у нас, но пазарът не се повлия драматично от намерението на правителството за удвояване на данък дивидент от 5 на 10%. Политическата нестабилност у нас като цяло има малко отражение върху капиталовия пазар.

Отделно финансовото министерство, бюджетната комисия и самият парламент не са приели все още данъчната мярка и с оглед на социалните вълнение, шансът тя да не бъде приета, е голям.

Насърчаването на инвестиционната активност на българите е мъчна задача, още повече насърчаването на участие на БФБ. Благоприятните данъчни условия са едни от малкото съществуващи подобни мерки.

На европейските пазари CAC 40 във Франция завърши ноември без изменение след силна последна седмица, докато немския DAX отстъпи с половин процент. Отвъд Океана SP500 също завърши почти без изменение за периода с минимални печалби. С пълзенето нагоре обаче основният щатски индекс е вече на 2.2% от следващата психологическа граница от 7000 пункта. Добри времена за стратегиите с усредняване с удължена възможност за покупки на консолидраното ниво на пазарите.

Имайки предвид ежегодното "Коледно рали" и "данъчната жътва", инвеститорите с балансирани стратегии най-вероятно ще завършат 2025 г. доволни.

През месеца 13.99% от всички воходящи потоци се дъжаха на доходност от дивиденти и кредитни лихви. -0.66% е отстъплението в нетната стойност на портфейла на БФБ, +0.45% е движението на щатската кошница, а европейското портфолио е на практика без промяна с -0.07% за последните 30 дни.

* * * P2P * * *

Намерението кредитният портфейл да се преструктурира изцяло в краткосрочни заеми е почти напълно изпълнено. Пирамидата се обърна и сега падежите до 3 месеца съставляват 52.65% от портфейла. Целта ми е да докарам този показател до над 70%, за да имам необходимото спокойствие относно ликвидността. С оглед липсата на турбуиленции плавното спадане на средната годишна лихва е разбираемо. В края на ноември тя е 9.91%

* * * Български акции * * *

Присъствах на извънредното Общо събрание на акционерите на БФБ АД, в което приехме междинния дивидент. Заявката е, че той ще бъде "платен в лева", т.е. преди настъпването на Новата година и евентуалното влизане в сила на действието на данъчните правила за 2026 г.

Един дивидент беше преведен през месеца и това беше плащане на JP Morgan (CMC).

* * * Американски акции * * *

Този месец беше много успешен в контекста на случайния тайминг. Отчитам го на шега, разбира се, защото в стратегия с усредняване таймингът има минимално значение.

Две покупки на Pfizer се случиха при цени от $24.32 на 7-и и $25.33 на 14-и, а последната цена затваря на 30 ноември за дяловете на тази компания беше на $25.74.

Изпълни се и поръчка на AT&T при котировка от $24.36%, като в края на месеца цената на акцията е $26.02.

Дивиденти бяха капитализирани от JP Morgan и AT&T.

* * * Европейски акции * * *

Без сделки, без дивиденти. Този е най-пасивният стълб от четирите и в ноември движението му се обуславяше от оценката на капитализацията на петте компании в кошницата.

* * * Финални бележки * * *

Използвам дните преди Нова година за оформяне на нови отчетни модели в евро. Нямам търпение България да стане част от валутния съюз и да въведе в обращение втората по сила валута в света.

Очакванията ми специално за добрите компании на БФБ (макар и те да се броят на пръстите на едната ми ръка) са много високи за догодина. Политически риск има и той е корумпираната сегашна власт, укрепена на базата на изборните фалшификации и изобщо присъствието на Ново Начало в управлението, да вкара държавата в ненужна дългова спирала.

Иначе и МВФ, и отделните банки очакват около 3% растеж, който неминуемо ще се отрази благотворно и на БФБ.

Настоящата публикация не е инвестиционен съвет или препоръка за покупко-продажба на акции.

От архива:

Инвестиционен портфейл (Октомври 2025)

Инвестиционен портфейл (Септември 2025)

Инвестиционен портфейл (Август 2025)

петък, 31 октомври 2025 г.

Инвестиционен портфейл (Октомври 2025)

Октомври беше волатилен месец от гледна точка на индивидуалните инвеститори в акции. Отвъд Океана темата за изкуствения интелект помпа отделни позиции, докато повечето други сектори се движат странично или надолу.

В Европа чрез кошницата ми от акции наблюдавам лек отлив на интерес. В България една ключова компания се изстреля нагоре, докато други плавно изпускаха пара в унисон с глобалните пазари.

В процентно изражение щатските инвестиции са нагоре с 1.56% (включително и заради поскъването на долара), европейските акции надолу с -4.79% спрямо септември,а портфолиото на БФБ е напред с 1.88% благодарение на двата бойни коня - БФБ АД и Майкрософт (през сегмент "Интернешънъл"). Нетно доходността на цялостния портфейл губи 0.38% за месеца, но неговият размер расте благодарени на дивиденти и доходност от лихви.

Допълнителен извънреден депозит беше алокиран в европейската кошница, за да се обере спад, за който пише по-долу.

* * * Български акции * * *

Несъмнено най-вълнуващият стълб през месеца беше този на БФБ. Акцентът? Самото БФБ АД със заявката за междинен дивидент. Повече по темата можете да видите в публикацията "Големият дивидент на БФБ АД и особеностите на българския капиталов пазар" (27 октомври 2025 г.).

На 8-и с остатъчен кеш доабвих акции на Фонд за Недвижими Имоти България при цена от 4.94 лв. На 23-и продадох малък дял от позицията в Доверие Обединен Холдинг (9.30 лв.), за да финансирам покупка на още акции на БФБ АД същия ден (10.90 лв.).

На фиг. 1 се вижда разпределението на Топ 5 позиции в портфейла на БФБ. Вижда се, че теглото на чуждите акции постеппенно отстъпва на българските компании, които предлагат някаква инвестиционна доходност. Логично е паричният поток от предстоящия извънреден дивидент да бъде използван за възстановяване на дела на Доверие Обединен Холдинг.

Иначе дивидентите от Microsoft, JPM и Pfizer продължават да се вливат в българската икономика и капиталов пазар чрез реинвестиране. "Изнасям" печалби от САЩ и ги внасям в България :)

* * * Европейски акции * * *

Това е най-новият стълб в цялостния портфейл с първи трансакции през март 2025 г. Нямах предишен опит на европейските борси, съответно се уча в движение. Волатилността не ми се нрави никак, но такава е спецификата. Инвеститорите трябва да имат наистина здрави нерви, за да влагат в европейски компании.

Една покупка тук с остатъчен кеш и извънреден депозит. На 8 октомври беше удовлетворена поръчка купува на ниво 107.05 евро за дял на френския строителен гигант Eiffage, чиито акции по това време бяха поевтинели. С тази покупка застанах предварително зад думите си, написани на 10 октомври в публикацията "Анализ на Eiffage (FGR.PA)"

На фиг. 2 е обрисувана дивергенцията със SP500 (заложеният бенчмарк). С въвеждането на еврото в България предстои преосмисляне на този стълб и миксирането му с акции от всички държави, а не изолирано само с акции в единната валута.

* * * P2P * * *

Инструментът (т.е. платформата Минтос) работи. Затворените там пари нося пасивен доход, ако почти ежедневното наглеждане на баланса може да се нариче пасивно управление.

Може би за някой нов читател, който следи портфолиото, ще бъде подходящо да кажа, че моята стратегия за управление на P2P кредитен портфейл изисква постоянно наблюдение и чести ръчни покупки, тъй като не мога да си позволя да изпусна от око системата. Тя е най-високорисковата от всички стълбове.

* * * Американски акции * * *

Една покупка тук. На 7-и добавих към позицията на Microsoft при единична цена от $522.86. Дивидент беше преведен преди месечния анализ само от VICI Properties.

Като сравнително пасивно дивидентно портфолио, стълбът се представи предвидимо за пореден месец.

* * * Финални бележки * * *

Смисълът на тези обзори е колеги индивидуални инвеститори да черпят информация от извора относно възможностите на ритейл пазара. Така например инвестирането в Европа има смисъл при динамично следене и активно затваряне на позиции в пикови моменти, докато кротките дивидентни портфолиа се конструират по-лесно с американски акции. P2P инвестициите в никакъв случай не бива да остават без надзор, докато инвестирането в български акции е разходка в джунгла - понякога е приятна (и доходоносна) авантюра, а понякога - не.

Месечните обзори обаче не са съвети за взиманен на инвестиционни решения. Те са просто споделен с общността личен опит.

вторник, 30 септември 2025 г.

Инвестиционен портфейл (Септември 2025)

С напредването на година все повече се очертава тенденцията, че 2025-а ще бъде добра за консервативните инвеститори в корпоративни дялове, както и за доста други типове инвеститори с по-рисков профил.

Търговските и горещите войни в момента не се виждат на графиките в моя портфейл. Движенията на активите в него изглежда се придържат към фундамента и обективните резултати. През септевмри имам силно поскъпващи позиции, както и някои губещи такива, което е напълно естествено. Нетният резултат за периода е +0.57% конветирано в лева, а за една година доходността на активите е нараснала с 10.95%.

Общо пасивните входящи парични потоци за септември възлизат на 24.07%, останлото е депозит. Пак 24% е нарастването на нетната стойност на активите спрямо септември 2024, което включва и депозитите. Колкото повече време минава, толкова по-ясно видима става магията на сложната лихва за инвеститорите, които системно постигат доходност. Това, според мен, е напълно възможно при умерено поемане на рискове и избягване на капана на алчността.

* * * Американски акции * * *

Липсата на лично време не ми позволи да реализирам една операция, която смятах за "лесни пари". В ретроспекция се оказах прав, но отдавна успях да огранича емоционлания ефект върху мен от пропуснатите ползи. Става дума за поглъщането на железопътната компания Norfolk Southern от Union Pacific. Почти до края на септември имаше прозорец, в който условията на придобиването бяха с $10 по-високи от текущата цена на акцията на NSC. Същият обаче се затвори с окончателното одобрение на сделката от регулаторите.

Извън пропуснатите наистина лесни пари, месецът беше спокоен, а движението на пазара - в желаната посока. Септември е част от дивидентния цикъл с най-много платци. Този месец общо инкасираните дивиденти за 2025 г. надминаха тотала за миналата година. Плащания бяха отчетени от Visa, Pfizer, Exxon Mobil, Microsoft, Dow Inc и NextEra Energy

На 9-и се изпълни поръчка купува за дялове на Vici Properties ($33.19 на акция), на 12-и на Visa ($340.32) и на Dow Inc. ($24.64) на 17 септември. Без тежащите с недобро пазарно и фундаментално представяне компани PFE и DOW резултатът на портфейла би бил още по-висок, но пък това са едни от най-щедрите дивидентни платци спрямо пазарната котировка на техните книжа.

* * * Български акции * * *

Два дивидента бяха инкасирани през Септември - от Pfizer и Microsoft, от листнатите в Европа дялове на американските компании. Постепенно отново се събра кешова позиция, която в зависимост от пазарната динамика ще бъде инвестирана в българския бизнес. Четири са позициите, към които имам интерес - БФБ АД, Доверие Обединен Холдинг, Фонд за недвижими имоти България и Софарма Трейдинг. По силата на обстоятелствата и нуждите на държавния бюджет БФБ предлага най-високата дивидентна доходност. От четирите Доверие ОХ е най-подцененият актив, но търговията по позиции с твърде големи играчи, които контролират пазара, е трудна задача. Същото се отнася и за Софарма Трейдинг.

Резултатът за месеца е +0.21%.

* * * P2P * * *

3.20% от входящите потоци за Септември се дължат на приходите от лихви по кредити в Mintos.

* * * Европейски акции * * *

Този стълб възвърна блясъка си с добро представяне през отчетния период. Капитализацията на отбранителните Thales и Leonardo отново пое нагоре, Siemens и BNP Paribas също бяха нагоре. Въпреки политическите трусове френските акции (3 от 5) в кошницата имаха силен месец. Спрямо предходния период доходността нараства с цели 5.72%, но в цялостната картина приносът е по-малък заради все още по-малкия относителен дял на този стълб в цялостния портфейл.

От архива:

Инвестиционен портфейл (Юни 2025)

Инвестиционен портфейл (Юли 2025)

Инвестиционен портфейл (Август 2025)

събота, 30 август 2025 г.

Инвестиционен портфейл (Август 2025)

В разгара на лятото и в сезона на отпуските човек лесно може да пропусне някоя новина или възможност. Стратегията за осредняване и планомерно увеличаване на инвестициите позволява на човек да вдигне очи от графиките и новините без да компрометира дългосрочните перспективи пред натрупаното богатство.

24.97% от входящите парични потоци за месеца в цялостния портфейл се дължат на доходност от дивиденти и лихви и то при условие, че депозитът ми беше двоен спрямо обичайното.

Стълбът на БФБ отчете ръст от 1.75% след значими покачвания на топ 3 български акции в селекцията. За сметка на това щатската кошница се обезцени в лева с точно 0.5%, а европейската качи с 0.61%, след като през юли беше изтрила почти целия напредък от късната пролет.

* * * Български акции (Портфолио на БФБ) * * *

Солидният дивидент на БФБ АД беше заверен по сметките и комбиниран с входящите потоци от ФНИБ и Пфайзер миналия месец позволи залагането на поръчка "в ниското", която считах за безнадеждна. Става дума за котировка 9.10 лв., която бе изпълнена в ден с голяма блокова сделка на още по-ниско ниво (под 9 лв. за дял 19 август). Подобни покупки са възможни или с голям късмет, какъвто е моят случай, или с предварителна информация. В края на месеца акциите на компанията заковаха 10 лв.

Фонд за недвижими имоти България и Доверие Обединен Холдинг също записват нереализирана капиталова доходност със своите ръстове през август.

* * * P2P * * *

Моята кошница от бързи лични небанкови кредити в P2P платформата Минтос, оригинирани в по-благонадеждни юрисдикции, в момента носи 10.63% годишна доходност или малко под процент на месец. Системата работи стабилно, предвидимо и носи по около 3% месечно от всички входящи парични потоци. Без сътресения, една подобна инвестиция покрива инфланцията дори и ако удвои числата, които произтичат консервативните методики на държавните статистически служби.

В момента избирам кредити с падежи до 4 месеца, като с всеки следващ месец ще избирам още по-къси падежи, така че след 1 януари, когато в България бъде въведено еврото, да разполагам с относително бързо ликвидни активи, които да прехвърля към българския или европейския стълб в търсене на още по-висока доходност.

* * * Европейски акции * * *

Още един тежък месец за европейските капиталови пазари. Бидейки сравнително нов участник в тях, разбирам за спецификите и динамиката им в реално време. Уча се в движение, а в инвестирането обичайно обучението чрез опит,което така или иначе е незабиколимо, струва пари.

Много зле се представя френския отбранителен гигант Thales, който беше най-голямата позиция с известен капиталов ръст, а в момента е на -10.64% от средната цена на покупката. По този показател най-добре в момента стои банката BNP Paribas. Покупката от миналия месец на Siemens в края на август е на +8.41%.

Въпреки добрите отчети и прогнози нфраструктурната Eiffage също се срина заради допълнителните корпоративни данъци във Франция. Тя е другата ми позиция, която мина под нивото на покупка.

Добавям регулярно суми, но не залагам поръчки, тъй като и разходите за търговия с европейски акции са по-високи спрямо щатските.

* * * Американски акции * * *

На 12 август се изпълниха поръчки купува за звездите в портфейла - Microsoft (при ниво от $526.12 за дял) и JP Morgan ($293.06). На 18 август пък купих още няколко акции на AT&T при цена от $29.04 за дял.

През месеца дойде новината, че Dow Inc. ще съкрати дивидетна си на половина. Позицията е с -2.18% за август, а в моя портфейл свети с -24.27%. Въпреки редукцията на плащанията, те остават в размер на 5.68% спрямо последните котировки. Това е втори подобен случай с моя акция след AT&T, които съкратиха дивидента в началото на 2022 г. (виж Инвестиционен портфейл - Февруари 2022). Тогава не само задържах тази позиция на голяма загуба, а през времето осреднявах агресивно. Сега нереализираната капиталова доходност при AT&T възлиза на 30.24% при на практика нулев риск, а с акумирираните дивиденти доходността отива на 42.32% при годишен XIRR от 14.69%.

Оставям тук за архива бележката, така че след няколко години да се върна към нея, че абсолютно същата ще бъде ситуацията и с Pfizer, и с Dow Inc в дългосрочен план. Нито хората ще изгубят нуждата от качествени медикаменти, нито бизнеса - от химикали и специални материали, както и никой не спря да ползва интернет и телефония.

От архива:

Инвестиционен портфейл (Май 2025)

Инвестиционен портфейл (Юни 2025)

Инвестиционен портфейл (Юли 2025)

И накрая любезно напомняне, че настоящият текст не е препоръка за инвестиционни решения. Също така той е плод на авторски труд и добронамерено споделяне на опит, а не на АИ генерация, затова клик върху случайна реклама или споделяне с приятели и колеги-инвеститори ще помогне той да достигне до повече хора.

четвъртък, 31 юли 2025 г.

Инвестиционен портфейл (Юли 2025)

Вероятно във всеки месечен отчет най-силно върху сентимента влияят най-скорошните събития. Признавам си, че почти не помня какво се е случвало на пазарите в началото на юли, а и това не е необходимо за индивидуален инвеститор с по-пасивна стратегия.

В края на месеца обаче в центъра на вниманието попадна търговската сделка между САЩ и ЕС. Споровете за това дали и колко тя е неизгодна за нашия съюз няма да стихнат скоро. Непосредствения ефект от нея беше удар върху военно-промишлените компании, които предполагаемо ще загубят бъдещи поръчки за сметка на американски конкуренти.

В същото време друго събитие - отказът на председателя на Фед Джером Пауъл да се подчини на Доналд Тръмп и да намали основните лихви, доведе до поскъпване на долара. Така волатилният юли на щатските пазари всъщност не изглежда лош при деноминация на инвестицията в лев и евро. Напредъкът в този стълб е над процент.

Българският сегмент обаче беше звездата с +3.59% заради доброто представяне на най-тежката позиция - Фонд за недвижими имоти България съвкупно с изплатения дивидент.

* * * Американски акции * * *

В продължение на горния обзор, в съвсем последния ден на юли акциите на Microsoft избухнаха след брилянтен отчет и много силен гайдънс за краткосрочното бъдеще. На драго сърце ще продължа да добавям акции тук и занапред, нищо, че компанията се търгува на над 35 P/E, което на книга се води скъпо. Не е обявено такова намерение, но очаквам до края на 2026 г. технологичният гигант да обяви сплит (прочели сте го първо тук ;) ).

През месеца добавях по силата на ребалансиращата усредняваща стратегия акции на Dow ($27.21 за брой на 7 юли) и на 15 юли Exxon Mobil ($112.86) и Pfizer ($24.73).

Бичата ми теория за Dow ще трябва да почака. Тази отделна инвестиция изобщо не върви в правилната посока. Що се отнася до Пфайзер, биг фарма е точно в състоянието, в което Бъфет съветва да бъдем алчни - по улиците се лее кръв.

Дивиденти бяха отчетени от VICI Properties и JPMorgan.

VICI и NextEra Energy са в положение, в което могат да бъдат закрити в идните месеци. Даже за NEE съм заложил дългосрочна поръчка продава на $78.85. Това са позиции, които са донесли доходност само от дивиденти. За мен това е субстандарт, особено на фона на MSFT и JPM.

* * * Европейски акции * * *

Във втори пореден месец селекцията от акции в този стълб се представя по-зле от бенчмарка (SP500). Търговското споразумение между САЩ и ЕС наранява кошницата ми, която е базирана изцяло на залог за успешна реиндустриализация и ремилитаризация на Европа.

Дефакто и петте позиции имат общо с горната тема - Thales и Leonardo, които отстъпиха в цената си през периода, са конгломерати от военно-промишления комплекс. Eiffage е френска инфраструктурна фирма, а ремилитаризация и реиндустриализация без инфраструктура няма. Siemens продава продукти и услуги от индистриална автоматика до локомотиви - дори тези машини са критични за индистриалното производство и военната мобилност. И накрая е BNP Paribas - банка, която формално няма общо с темата на кошницата, но неформално е кредитор на много от големите бизнес инициативи в Европа, в това число и тези от инфраструктурата и ВПК.

По-горе споменах Siemens. Това е петото попълнение в портфейла след сделка на 10 юли при цена от 218.25 евро за дял. Следващият очакван дивидент от този стълб е чак през февруари догодина.

* * * Български акции (Портфолио на БФБ) * * *

Навлизаме в дивидентното лято, но уви, очаквам постъпления само от две позиции - ФНИБ и БФБ АД. Фонд за надевижими имоти България даже вече изплати дължимото.

Дребни входящи потоци в евро се задават и от непокътнатите позиции на БФБ Интернешънъл в Microsoft, JP Morgan и Pfizer.

В процес на акумулиране на кеш съм, който ще бъде реинвестиран в някоя от българските компании.

* * * P2P * * *

Нормалният процес тече. Обичаен принос в паричните потоци на този стълб. Ориентирам се към съкращаване на средния кредитен падеж и връщане към бързите кредити. Идеята е да мога, ако реша, да съм по-гъвкав при намерение за ликвидация на портфейла. Няма непосредствена такава, даже би било нелогично с оглед на средната годишна доходност от десетина процента, но все пак предпочитам парите ми да не са вързани в индустрията за срокове, по-големи от 3-6 месеца. Случаят в момента не е такъв с експозиция към кредити с падежи след 11 месеца.

От архива:

Инвестиционен портфейл (Юни 2025)

Инвестиционен портфейл (Май 2025)

Инвестиционен портфейл (Април 2025)

понеделник, 30 юни 2025 г.

Инвестиционен портфейл (Юни 2025)

Въпреки че не беше лишен от събития от политически, геополитически и икономически характер, на фона на предходните месеци юни предостави на инвеститорите в акции известна нормализация и предвидимост. Моето предположение е, че се наблюдава сезонно успокояване и че волатилността ще се завърне съвсем скоро, но по-важното е, че няма значителна промяна в пазарния сентимент и позитивните очаквания, които се установиха през месец май.

Резултатът в моята инвестиционна кошница за изминалите 30 дни е +1.30% в левова равностойност. Това означава, че ръстовете на доларовия портфейл е покрил отрицателната валутна преоценка от поевтиняването на щатската валута, а доброто представяне на отделни позиции на БФБ компенсира с ресто отстъплението на европейските и отбранителните акции.

Юни е силен дивидентен месец и отново пасивния паричен поток състави значителна част от свежия кеш, прибавен към нетната стойност на активите.

* * * Европейски акции * * *

Спадът за юни в този нов стълб е значим - -4.58%. Ефектът върху нетната стойност на активите обаче е ограничен първо поради силната диверсификация на пазари и сектори и второ, поради относително по-малкия му размер спрямо останалите три.

И четирите позиции бележат спадове, но по-съществени са те при двете отбранителни компании Leonardo и Thales. Волатилността при тях е особено силна. Наблюдавам сериозна дивергенция между щатския и европейския пазар (фиг.1), макар че моята скромна селекция не може да бъде бенчмарк за пазарни тенденции. Все пак от създаването на портфейла тази същата селекция продължава да се представя по-добре от широкия щатски пазар за съпоставимия период (фиг.2).

фиг. 1. Доходност на портфейл европейски акции за м.юни. Графиката показва дивергенция между моята селекция и сините чипове на САЩ.

Поуката тук е, че ако инвестиционната теза е коректна, остава да се намери психическа издържливост да се поемат временните колебания и волатилността.

През юни беше изплатен един дивидент - този на италианския концерн Leonardo.

Любопитно е да се отбележи, че през месеца опитах и няколко сделки с договори за разлика (CFD), т.е. марджин покупки с кредитен лост. Това бяха спекулации около цената на дадена акция, в случая на Rheinmetall (RHM). Нетният резултат от няколкото покупки и продажби след комисиони и приспадане цената на кредита е 40.90 евро, което по никакъв начин не си струва услилията и следенето. Тази сума има пренебрежим ефект към нетната възвръшаемост на европейския стълб и на цялостното портфолио. Сделките имаха за цел да удовлетворят трейдърски нагон, който надявам се няма да се появява скоро пак. Подобни високорискови операции са несвъместими с управлението на дивидентен портфейл за постигане на финансова независимост.

В момента портфейлът има свободен кеш и през юли най-вероятно той ще бъде конвертиран или в позиция в Siemens AG, или в допълване на френската инфраструктурна компания Eiffage.

* * * Български акции (Портфолио на БФБ) * * *

Най-добре представилият се стълб за юни е този. Дивидентите на моите български компании още не са изплатени, но такива получих от позициите на БФБ Интерневънъл в Майкрософт, Пфайзер и ASML.

Ключовите и най-тежки позиции в портфейла (фиг.3.) се движат в правилната посока - нагоре.

През месеца осъществих една покупка - на 2 юни добавих акции на Доверие Обединен Холдинг при цена от 9.10 лв.

В името на прозрачността по-долу съм включил както разпределението на портфейла на БФБ, така и цените на придобиване на отделните позиции. С това целя да покажа, че нито има безгрешни инвеститори, нито е реалистично да се смята, че винаги всичко трябва да е "на печалба". И накрая, че дори един портфейл да има слабости, добрите решения могат да компенсират напълно грешките.

Само за юни ръстът на този стълб е 5.98%, което включва движенията на българските компании, но и сериозно наваксване при чуждите акции, най-вече JPM и Microsoft.

* * * P2P * * *

С нов лек спад на дългите просрочия (над 90 дни) проблемните кредити в Минтос намаляват допълнително. Стремежът ми с ръчното управление на портфейла е да се концентрирам в краткосрочни заеми от надеждни юрисдикции. На първо ниво с най-много инвестиции са Великобритания, Испания, Ирландия. Във втория ешелон са България, Северна Македония, Латвия, Литва, Естония. Швеция и Финландия не спадат в горните две категории заради колебания в оригинаторите или лимитирано предлагане, но имам финансирани кредити и в тези държави. В последната категория попадат страни като Казахстан, Молдова, Албания, Индонезия, Мексико и т.н.

* * * Американски акции * * *

Въстановяването на щатския пазар и укротяването на волатилността беше добре дошло през юни. Поевтиняването на долара от друга страна наранява представянето на стълба в левова и евро равностойност.

Изпълниха се поръчки купува на 6 юни - VICI Protperties при цена от $31.47 за дял, и на 13 юни - AT&T при цена от $28.27 за дял и Visa при котировка от $347.38.

Дивиденти постъпиха от Visa, Exxon Mobil, Microsoft, Pfizer, Dow Inc. и NextEra Energy. Постъпленията от дивиденти позволиха рестартирането на натрупване на кешова позиция след трансфера към Европа (фиг 4.). По мои сметки новата реалност, при която деля депозита между САЩ и ЕС, ще бъде изгладена от пасивните парични потоци, така че стратегията с усредняването (Dollar cost averaging/DCA) да се запази и да имам възможност да изкупувам акции с равни на близокото минало пропорции.

От архива:

Инвестиционен портфейл (Май 2025)

Инвестиционен портфейл (Април 2025)

Инвестиционен портфейл (Март 2025)

петък, 30 май 2025 г.

Инвестиционен портфейл (Май 2025)

Пазарите рязко се повишиха през изминалия месец и "прозорецът на Тръмп" за покупки се оказа доста кратък. В края на периода всички пазари, на които по някакъв начин участвам, изглеждат бодро и здравослвоно.

БФБ също лети и гъделичка 1000 пункта. Европейският пазар също работи на пълна пара и компаниите поскъпват.

Покупките ми на американски акции бяха много далеч от заложените в началото на месеца поръчки. Искаше ми се по-дълго да купувам с отстъпка, но и не съм разочарован и от бързото възстановяване.

В европейския сегмент получих първи дивиденти. Делът на пасивните доходи възлезе на 33.96% в края периода и това няма как да не ме радва.

През май хванах бика за рогата не само фигуративно, но и буквално пред Юронекст в Амстердам. Не съм суеверен, но... числата от периода ме карат да се колебая в рационалното си мислене :)

* * * P2P * * *

В сектора на бързото небанково кредитиране наблюдавам спадане на средните лихви. В моето P2P портфолио този показател за месец май е 10.88% (годишна лихва) при 11,41% през април и 12.29% през декември 2024 г. Иначе сътресения няма и портфейлът носи очакваната доходност и работи както е по дизайн.

* * * Американски акции * * *

Щатският пазар се възстанови доста бързо от политическите сътресения след осъзнаването, че митничесата война на Тръмп първо няма да треа още кой знае колко и второ, няма да нарани чак толкова резултатите на американските компании. Може да се каже, че паническият прозорец за евтини покупки е вече затворен.

През месеца инкасирах дивиденти от JP Morgan и AT&T. След ребалансирането и след решението ми да намаля депозитите в амреканския стълб, покупките вече са в по-умерени количества. На 12 май бяха изпълнени две поръчки "купува" - NextEra Energy при цена от $69.79 за дял и Microsoft при цена от $443.42. На 16 май добавих и JPM при котировка от $267.70.

Разполовяването на месечния депозит няма да промени ни най-малко поддържаната стратегия за купуване, задържане и осредняване на висококачествени компании. Просто вече по-голямо значение ще имат дивидентите, които така или иначе растат експоненциално при този инвестиционен модел. Машината ще се самоподдържа в по-голяма степен.

* * * Български акции (Портфолио на БФБ) * * *

Индекът на българските сини чипове затвори в последния търговски ден за месеца на ниво от 999.39 пункта. Напълно символична съпротива на психологическата граница 1000.

Подаването на покани за общи събрания е към своя край и дивидентните платци се оформиха, обобщени в тази таблица, чието поддържане възобнових.

14.91% е положителната преоценка на нетната стойност на активите само за май. Брутален месец. ФНИБ нрасна с 13.66% за периода. БФБ АД - +24.84% за май. Това са 2 от четирите най-тежки позиции в портфейла, другите са Майкрософт (купени през БФБ Интернешънъл) и Доверие Обединен холдинг, който също отбеляза възстановяване и ръст.

Отделно в паричните потоци влезе и дивидент от ASML - първи и последен такъв. Позицията беше закрита при цена от 677.10 евро за дял на 29 май.Още същия ден една трета от освободения кеш отиде за допълване на изоставащата позицията на Софарма Трейдинг (5.70 лв./дял), а друга една трета - за допълване в БФБ АД (9.40 лв./дял).

Въпреки че съм силно бичи настроен за българския пазар, искам да се уверя, че страната ще приеме еврото от 1 януари догодина. Ако това се случи благополучно, българският капиталов пазар ще преживее златна евра в следващите няколко години по ред причини, които не са предмет на настоящия обзор.

* * * Европейски акции * * *

Другата черешка на тортата. Новият стълб лети. Завършвам месец май с положителна нереализирана доходност от 10.69%. Това са само последните 30 дни (фиг. 1), иначе резултатът дотук е +13.49%.

Най-бързият кон е италианският оръжеен концерн Leonardo (+20.93). Вторият е френската инфраструктурна компания Eiffage, а друга компания от отбранителния сектор - Thales, буквално изостава със скромните 6.75%. Смятам, че два месеца по-късно не съм подвел никого с публикацията от края на март "Имат ли европейските отбранителни акции още поле за растеж" (29.03.2025 г.).

В публичното пространство Стойчо Недев сподели в средата на месеьа интересен анализ за BNP - едно банково бижу, не много по-различно от JPM например. Радвам се, че ритейлът и в България обръща взор към Европа, макар че публикацията не породи оживени дискусии както е по криптотемите например.

Първи три дивидента бяха кредитирани по сметката ми - от BNP Paribas, Thales и Eiffage. За сведение на интерсуващите се, облагането при източника за френските компании е 25%.

Вероятно ще прехвърля последната 1/3 от продажбата на ASML на БФБ Интерневънъл към европейския стълб, като предстои да анализирам дали да открия отново същата позиция, но вече през нидерландската борса, или да допълня към съществуващите позиции.

От архива:

Инвестиционно портфолио (Април 2025)

Инвестиционно портфолио (Март 2025)

Инвестиционно портфолио (Февруари 2025)

сряда, 30 април 2025 г.

Инвестиционен портфейл (Април 2025)

През месеца всички, които участваме на капиталовите пазари, видяхме големи сривове и ръстове, нервност, волатилност, отлив от определени активи за сметка на други, или от географски определени пазари към други. В първите дни стойността на моето цялостно портфолио беше спаднала с около 10%, но в края на периода картината не е чак толкова мрачна.

* * * Европейски акции * * *

В новия четвърти стълб покупките са свързани със засегнатите от мен компании в поста от 29 март "Имат ли европейските отбранителни акции още поле за растеж" Leonardo (IT) и Eiffage (FR), както и на BNP Paribas (FR). Както неписаните правила на инвестирането го изискват - парите ми са там, където са и думите ми. Затова на 3 април открих позиция в Eiffage (107.70 EUR на дял) и допълних още акции от Leonardo (44.10 EUR). На 4 април открих и позицията в BNP Paribas (поръчка на ниво 69.35 EUR).

В Европа, и това е слабост, дивидентните компании обичайно разпределят печалбата веднъж годишно. Затова и в този стълб ще има сравнително рядко входящи парични потоци. За април такива няма, като се изключи моят депозит, който този месец дойде тук, както и прехвърляне на средства от портфейла на БФБ.

Що се отнася до стойността на притежаваните активи, в един момент в един момент европейската търговска сметка светеше на -9.97% (7 април). Към датата на писане (30 април), стойността на позициите е на плюс с 1.50% (фиг.1 ). От една страна съжалявам, че не хванах още по-добри входни цени, от друга ситуацията показва, че ловенето на дъна е безмислено, ако инвестициите са добри по принцип. Месец и няколко дни съществуване на този стълб, разбира се, не могат да бъдат показателни.

* * * P2P * * *

2.35% от входящия кеш за април се дължи на лихвите по кредити. P2P индустрията е спокойна към момента, а средната годишна лихва на кредитния ми портфейл остава около и над 11%. Системата работи без сътресения към днешна дата.

За отбелязване е и спада на проблемните кредите, макар и с незначителна сума. Все пак говорим за стъпка в правилната посока и вече под 10% средства в риск.

* * * Български акции (Портфолио на БФБ) * * *

През април не съм ребалансирал този портфейл. Няма и входящи парични потоци от дивиденти.

Отказах се от намерението да преместя акциите на ASML в европейския стълб, тъй като това биха били напълно ненужни на тоя етап трансакционни разходи.

След пропуск миналата година поднових обобщаването на Дивидентния сезон на БФБ 2025 (таблицата се отваря в нов прозорец). С тази инициатива се опитвам да бъда полезен на колегите на българския капиталов пазар, който има нужда от реклама, а и коректив.

На фиг. 2 е показано разпределението на притежаваните позиции в края на отчетния период.

фиг. 2. Разпределение на позиции в протфейла, управляван на БФБ.

* * * Американски акции * * *

Логично, с оглед на действията на администрацията на Тръмп в САЩ, в този стълб беше горещо през април.

Още на 1 април затворих позицията в CISCO Systems (CSCO) при цена $61.35 за акция. Тя просъществува само половин месец, след като през март бях купил акциите на нива от $60.40. Незабавно реализирана брутна доходност от по около долар на изтъргувана акция, която догодина ще отчета като данъчно събитие. Българският бюджет също печели, когато българските инвеститори се радват на доходност.

На 3 април се изпълни поръчка "продава" за всичките акции на Johnson & Johnson при котировка от $159.00. В този ден имаше рязък ръст особено на дефанзивните акции, който използвах за ребаланс и концентрация на портфейла. JNJ е добра компания, която ми осигури стабилност, но не и желаният ръст. Дивидентите през годините са отдавна реинвестирани, а капиталовата доходност тук, която е пренебрежима, е просто допълнение. Радвам се, че се освободих от тази позиция без загуба.

На 4 април закупих акции на Pfizer (PFE) при единична цена от $23.58. Смятам, че компанията в момента е силно подценена и нямам протеснение да фокусирам ресурс в нея. Очакванията ми (но може и да е пожелателно мислене), че тя ще се превърне в третата ми дивидентна мина след Exxon Mobil и АТ&T.

При най-големите спадове, на 8 април, добавих и акции на Dow Inc. при цена на акция от $28.12. В момента на писане на този пост цената вече е $30.65. За разлика от PFE, DOW има своите обективни затруднения, но и тук смятам, че пазарът е твърде суров и оценката на този химически гигант е несправедливо ниска.

Дивидент за периода се получи само от VICI Properties. Свободният кеш, в това число и този от ликвидираните позиции, пренасочих към капиталовия пазар на Европейския Съюз. Това е моето лично действие и решение във връзка с икономическата обстановка в САЩ. Въпреки него не съм твърде песимистичен за добрите лардж кап компании отвъд Океана.

От архива:

Инвестиционен портфейл (Март 2025)

Инвестиционен портфейл (Февруари 2025)

Инвестиционен портфейл (Януари 2025)

Заб.: Горните редове не са съвет за взимане на инвестиционни решения. Описвам личния си инвеститорски път с едничката цела да споделя моя опит и да бъда от полза на общността, но личното проучване и информирането от различни източници е задължително за финансовия успех.

понеделник, 31 март 2025 г.

Инвестиционен портфейл (Март 2025)

Въпреки че съм привърженик на седенето върху рецете при инвестирането, тектоничните глобални промени изискват реакция и адаптация към новите реалност.

От този месец натам в месечния обзор ще бъде включен четвърти стълб - европейски акции. Реших да използвам платформата на Saxo Bank, предоставяна от моя посредник, обслужващ портфейла на БФБ. Повече за този ъгъл на инвестиционния портфейл ще разясня в съответната секция.

Март е втори пореден месец на волатилност и негативен сантимент. Отдавна не бях виждал отстъпление в нетната стойност на активите, като се имат предвид паричните потоци от депозит, лихви и дивиденти. Периодът беше силен с много плащания в САЩ и нетиране на чуждестранни дивиденти в платформата на БФБ от сегмент "Интернешънъл". Това обаче се оказа недостатъчно и месецът завършва с около 2% спад.

Част от входящите парични потоци загубиха тежест на фона на трансакционните разходи, които за март бяха необичайно високи на фона на покупките. Всички движения обаче се надявам да помогнат за оптималното позициониране за обозримото бъдеще.

* * * Български акции (Портфолио на БФБ) * * *

На 4 март закрих окончателно позицията на Exxon Mobil, закупена през БФБ, увеличавайки кеша.

По-ксъно поставих поръчка продава на 11.20 лв. за акциите на Телелинк Бизнес Сървисис Груп, които бях купени на цена 9.30 лв. в началото на годината (портфейл януари). Поредна демонстрация на лоши корпоративни практики, защото т.нар. обратно изкупуване всъщност си е било предварително договорено прехвърляне на пакет при цена на акция от 11.50 лв. Така идеята да се върне кеш към инвеститорите се реализира най-вече за един акционер и за твърде малко като мен, които са успяли все пак по някакъв начин да участват обратното изкупуване. Поръчката ми бе удовлетворена на 11 март.

На 12 март продадох половината от акциите ми на JPM, които регистрираха отлична капиталова доходност в последните една-две години. Това беше момент, в който пазарите набираха скорост надолу и за мен беше важно да задържа резултатите и да прибера печалба. Поръчката ми бе удовлетворена при цена 210.20 евро.

В съшото време заложих поръчки покупка на различни нива на Доверие Обединен Холдинк. Осъществих покупки на 7.94 лв. (12 март), 7.92 лв. (17 и 18 март) и 7.88 лв. (25 март).

Купих и още две акции на ASML при цена от 660 евро на 17 март. Това беше може би грешка на фона на намерението да прехвърля операциите с европейски акции в новата платформа.

На 21 март допълних и акции на Фонд за Недвижими Имоти България АДСИЦ при единична цена от 4.12 лв. за дял.

Дивиденти със задна дата получих от Pfizer, Exxon Mobil, ASML и JP Morgan.

В края на месеца, на 27 март, прехвърлих допълнителни средства към европейския стълб. Така кешовата позиция на БФБ в момента е близо до нулата.

* * * Европейски акции * * *

Тепърва предстои този сегмент от портфейлът да се развива. Европейските акции бяха силно потиснати в последните години, като не е лъжа, че и чисто оперативно компаниите на Стария континент не блестяха.

В настоящата реалност според мен има много силен "bull case" (т.е. аргументи за позитивни очаквания) за европейските акции, най-големият от които е широката инвестиционна програма за превъоръжаване. Детайлна информация публикувах пред два дни в поста "Имат ли европейските отбранителни акции още поле за растеж", затова тук ще бъда лаконичен само с търговските операции.

На 26 март направих относително малък депозит, който в последствие допълних със свободния кеш от БФБ. На следващия ден отворих позиция в италианската компания Leonardo, добавих кеша и открих позиция и в Thales.

В малкото дни живот на този стълб нетният резултат е негативен заради транзакционните разходи и краткосрочните движения, и по-конкретно с 1.98%.

7.23% от цялостното портфолио се падат в момента на този стълб. За сравнение, на стълба на БФБ се падат 52,16%, на P2P кредитите - 3.98%, а на щатските акции - 36.63%.

* * * P2P * * *

Кротък месец в този сегмент. Положителният финансов паричен поток увеличава позицията, а в последните дни забелязах, че са възстановени и няколко евро от трайно просрочени кредити, които до този момент съм ги считал за средства под риск от отписване.

* * * Американски акции * * *

Тук в първите дни на март затворих позицията ми в Apple напълно. Това се случи на 4 март при цена от $237.60 за акция. Към момента на писането на този пост котировката е $219.13, което показва, че решението ми да касирам доходността е било правилно.

На 17 и 18 март извърших две покупки. Първо добавих дялове на Visa ($333.92, $341.51 в момента), а след това открих отново позиция в Cisco Systems ($60.40 на дял при $61.33 в момента). Последната ми трансакция с тази компания беше през вече далечната 2022 г., когато затворих тогавашната ми позиция (Портфейл Август 2022).

Имало е месеци, когато съм имал лош тайминг, но през март поне в този аспект не сбърках. Нито сега, нито при грешки ще акцентирам върху тайминга обаче, защото той е общо-взето ирелевантен за реалистични дългосрочни стратегии.

Дивиденти получих от Visa, Johnson & Johnson, Pfizer, Exxon Mobil, Microsoft, Dow Inc и NextEra Energy.

Инкасираните дивиденти само за месец март са повече или около общата сума на дивидентите за първите три месеца на 2024 г., за първите 5 месеца на 2023 г., за първото полугодие на 2022 г. и т.н. Явлението онагледява принципа на сложната лихва и е индикатор за функционирането на стратегията в инвестиции в стабилни дивиденти компании.

През март излезе и новина за увеличение на дивидента на JP Morgan с 12%

Заб.: Напомням, че настоящите редове отразяват моите инвестиционни действия и не са препоръка за взимане на решения.

От архива:

Инвестиционно портфолио (Февруари 2025)

Инвестиционно портфолио (Януари 2025)

Инвестиционно портфолио (Декември 2024)

петък, 28 февруари 2025 г.

Инвестиционен портфейл (Февруари 2025)

Макар че указаната дата на публикуване е 28 февруари, този текст излиза на яве на 4 март. Може би това е най-трудното месечно ревю, което някога съм правил. А то е 65-o поред без прекъсване от ноември 2019 г..

Ковид кризата беше огромна инвестиционна възможност, защото пазарите калкулираха глобален икономически апокалипсис в първото полугодие на 2020 г. без такъв да изобщо да е на хоризонта.

Търговската война на САЩ срещу Европа и хибридната (включително физическа) на Русия срещу Европа, плюс тоталната загуба на доверие между големите икономически играчи е съвсем друга и съвсем нова реалност, непозната през ХXI век. Дори т.нар. "Голяма рецесия" от 2008 г. изгежда като ограничен в размерите си банков срив и липса на капиталовата адекватност у кредитните институции, а не на голяма глобална икономическа криза.

Не притежавам кристално кълбо и не знам какво ще се случва на планетата в следващите месеци. Поради тази крайна степен на неизвестност много скоростно преосмислих намерението ми да бъда напълно инвестиран и в следващите месеци ще увелича кешовите позиции, така че да мога да реагирам на динамиката на събитията.

Що се отнася до отчетния период, февруари носи рекорди във възвръщаемостта с балансите в двата стълба с корпоративни книжа на исторически върхове. Цели 5.63% нарасна нетната стойност на активите на портфейла на БФБ, а на този на американския пазар - с 2.96%. Това са много силни резултати, на фона на които донякъде посредствените постъпления от дивиденти не се забелязват.

Тук трябва да се отбележи, че е необходимо и модериране на очакванията. Февруари е традиционно слаб месец за дивиденти. В отминалия период входящите парични потоци, свързани с реализирана доходност, са 12.69% от всички, останалото е депозит. Февруари 2024 г. същият показател е бил само 7.56%. Повишението на депозита за 12 месеца е 12.5%, но повишението на пасивния доход дори като пропорция е по-голямо. Така че - без оплаквания.

* * * Американски акции * * *

Спадовете в технологичните акции носи известен стрес на портфейла, но нешлифованият диамант в короната - AT&T, направо лети.

Пониженията на някои котировки в ранните дни на месеца и съвсем различните очаквания към новата администрация в САЩ доведоха до връщането в една позиция, която беше закрита с достойна капиталова доходност на 16 януари 2024 г. (затваряне на $55.30 на акция). Става дума за химическия концерн Dow Inc. - стабилен индустриален дивидентен платец, който пазарът според мен наказа твърде сурово в последната една година. Новата позиция е открита на 5 февруари при котировка от $37.90, което очевидно в ретроспекция не беше най-евтиното място за вход. Отново добър момент да повторя, че ловенето на върхове и дъна съвсем не е за индивидуални инвеститори, със сигурност не е за мен, и то няма кой знае какво значение за стратегии с осредняване на стабилни дивидентни компании.

Втората и третата покупка за месеца се състояха на 18 февруари. Допълних Microsoft ($408.73) и AT&T ($26.05). На фона на касапницата по някои популярни позиции, затварянето на мобилния оператор на над 27.50 долара за акция беше тотален хит за този стълб.

Дивидентите за февруари дойдоха от JP Morgan, AT&T и Apple.

* * * Български акции (Портфолио на БФБ) * * *

Без сделки в този стълб от цялостното портфолио, както и без постъпления от дивиденти. Очевидно брокерът ми чака да се съберат повече, за да спести от заявки към Централния Депозитар. Проблем, който е на ръба между "да сме живи и здрави" и неудобство, което да причини смяната на брокера.

Положителната преоценка на нетната стойност на активите се дължи на два фактора. Единият са ръстове като този при Фонд за Недвижими Имоти България, а другият е пазарно изравняване по позиции от БФБ Интернешънъл, за които в предходни месеци не е имало сделки и съответно калкулацията на портфейла е ставала на остарелите цени на последните сделки.

Бих определил февруари по-скоро като скучен месец.

* * * P2P * * *

След новия депозит системата заработи и за втори пореден период доходността в P2P инвестицията има все пак някакво отношение към цялостните ръстове и положителни резултати. За втори пореден път пасивната доходност е повече от 5% от всички парични постъпления към трите стълба.

Процесът тече нормално без да има нещо ново за отбелязване, освен че средната лихва по кредитите е в низходящ тренд. На целия набор от полици очакваната доходност е 11.86% на година към края на периода.

* * * Заключителни бележки * * *

Става трудно човек да се ориентира и да управлява инвестиционен портфейл в толкова непредвидима и неплодородна среда. Старо инвестиционно правило е, че в мътни води се лови най-лесно риба. Дали то е все така валидно оценката ще дадат годините напред. Според мен в тези условия най-важното остава човек да остане лазерно фокусиран върху задачите и целите си, оставяйки на периферното си зрение да навигира през появилите се препятствия.

От архива:

Инвестиционно портфолио (Януари 2025)

Инвестиционно портфолио (Декември 2024)

Инвестиционно портфолио (Ноември 2024)